Report Ismea su Covid-19. Parte 1: il rapporto fra domanda e offerta

ISMEA ha realizzato il "Report emergenza Covid-19" analizzando i dati del settore agroalimentare dall'inizio dell'emergenza sanitaria ad oggi. Ecco il primo approfondimento

In questo momento in cui l'emergenza sanitaria causata dalla diffusione del COVID-19 va di pari passo con le difficoltà delle imprese e delle attività del nostro Paese, a causa delle misure contenitive, abbiamo bisogno anche di segnali positivi. Per questo Horecanews.it, tenendo fede al patto d'informazione con i suoi lettori, ha deciso di non fermare la normale programmazione ma di tenervi aggiornati sulle notizie del settore, anche per concedere un momento di svago dalle difficoltà del momento.

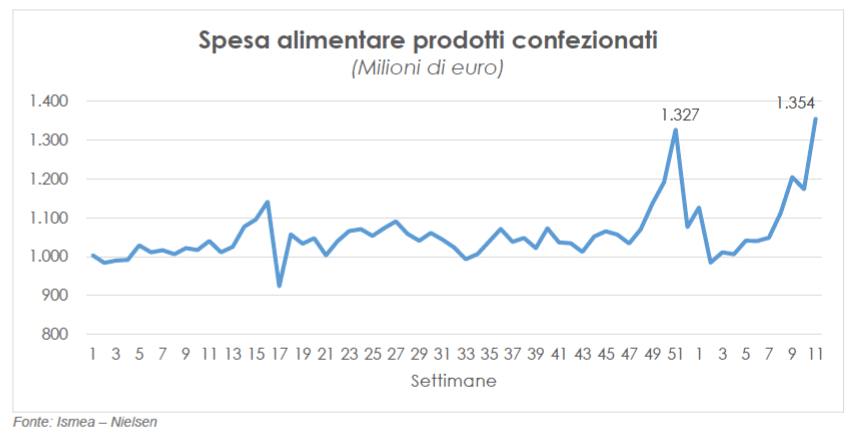

Dopo le prime settimane di emergenza sanitaria a causa del diffondersi del Covid-19 in Italia, si tirano le prime somme dei nuovi trend di consumo e dell'andamento delle diverse filiere agroalimentari coinvolte da un lato dalla totale chiusura del canale Horeca e dall'altro dell'impennata di acquisti nella GDO.

ISMEA ha realizzato il "Report emergenza Covid-19" analizzando i dati del settore agroalimentare dall'inizio dell'emergenza sanitaria ad oggi, per monitorare l'andamento delle imprese agroalimentari.

Ogni giorno sarà pubblicato un approfondimento sul Report per analizzare nel dettaglio l'andamento di ogni singola filiera del settore.

Il settore è apparso da subito al centro dell’attenzione. Sul fronte dei consumatori, com'è ormai noto, si è verificato quello che gli esperti chiamano "effetto stock", ovvero un’immediata reazione istintiva all’accaparramento di beni alimentari.

In effetti, il settore agroalimentare – con alcune evidenti eccezioni come il florovivaismo e la pesca – è stato e continua a essere uno di quelli meno investiti dalla tempesta economica di queste settimane confermando ampiamente le sue caratteristiche di anticiclicità.

Già nelle poche settimane dall’inizio della crisi analizzate nel Rapporto lo scenario complessivo è mutato in maniera sostanziale attraverso, per esempio, la graduale chiusura dell’Horeca a livello internazionale, bloccando un canale nel quale i prodotti del made in italy agroalimentare hanno un posizionamento medio-alto o alto e che assorbe percentuali rilevanti dei flussi complessivi di export.

In effetti, il settore agroalimentare – con alcune evidenti eccezioni come il florovivaismo e la pesca – è stato e continua a essere uno di quelli meno investiti dalla tempesta economica di queste settimane confermando ampiamente le sue caratteristiche di anticiclicità.

Già nelle poche settimane dall’inizio della crisi analizzate nel Rapporto lo scenario complessivo è mutato in maniera sostanziale attraverso, per esempio, la graduale chiusura dell’Horeca a livello internazionale, bloccando un canale nel quale i prodotti del made in italy agroalimentare hanno un posizionamento medio-alto o alto e che assorbe percentuali rilevanti dei flussi complessivi di export.

Il fenomeno più rilevante è, come già anticipato, l’azzeramento del canale Horeca (ristorazione collettiva privata e pubblica), con l’esclusione delle mense ospedaliere e di poche altre eccezioni. A tale riguardo, la sostituzione della somministrazione diretta con le consegne a domicilio ha solo in minima parte compensato l’annullamento di questo canale cui, inoltre, è direttamente legata la rilevante domanda di cibo dei turisti stranieri, anch’essa azzerata.

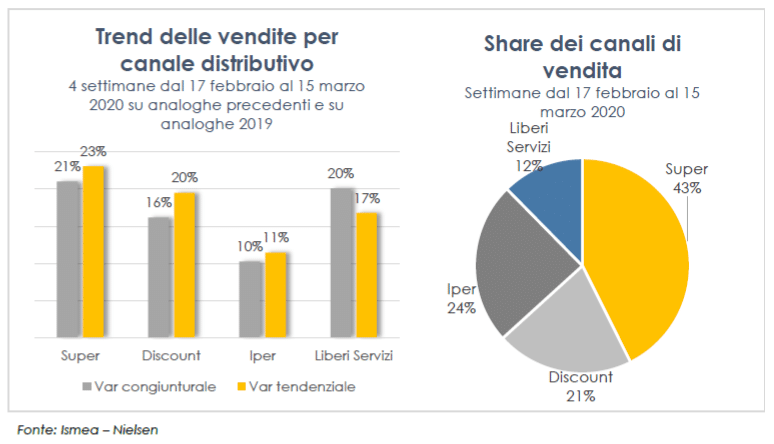

Per quanto riguarda la distribuzione al dettaglio, si sottolinea la sostanziale e progressiva perdita di peso dei mercati rionali, molti dei quali chiusi in assenza di strutture fisse, e la chiusura dei centri commerciali, con la conseguente perdita di peso del canale iper, spesso prevalente in questi contesti.

Il fenomeno più rilevante è, come già anticipato, l’azzeramento del canale Horeca (ristorazione collettiva privata e pubblica), con l’esclusione delle mense ospedaliere e di poche altre eccezioni. A tale riguardo, la sostituzione della somministrazione diretta con le consegne a domicilio ha solo in minima parte compensato l’annullamento di questo canale cui, inoltre, è direttamente legata la rilevante domanda di cibo dei turisti stranieri, anch’essa azzerata.

Per quanto riguarda la distribuzione al dettaglio, si sottolinea la sostanziale e progressiva perdita di peso dei mercati rionali, molti dei quali chiusi in assenza di strutture fisse, e la chiusura dei centri commerciali, con la conseguente perdita di peso del canale iper, spesso prevalente in questi contesti.

Direttamente al problema precedente è connesso quello del reperimento di servizi e o pezzi di ricambio di macchinari, in grado di garantire la piena efficienza delle attività sia nelle aziende agricole sia nelle imprese di trasformazione.

Direttamente al problema precedente è connesso quello del reperimento di servizi e o pezzi di ricambio di macchinari, in grado di garantire la piena efficienza delle attività sia nelle aziende agricole sia nelle imprese di trasformazione.

L’esame puntuale di quattro settimane di atti d’acquisto rende comunque possibile individuare alcuni grandi trend che sono riassumibili come segue:

L’esame puntuale di quattro settimane di atti d’acquisto rende comunque possibile individuare alcuni grandi trend che sono riassumibili come segue:

In effetti, il settore agroalimentare – con alcune evidenti eccezioni come il florovivaismo e la pesca – è stato e continua a essere uno di quelli meno investiti dalla tempesta economica di queste settimane confermando ampiamente le sue caratteristiche di anticiclicità.

Già nelle poche settimane dall’inizio della crisi analizzate nel Rapporto lo scenario complessivo è mutato in maniera sostanziale attraverso, per esempio, la graduale chiusura dell’Horeca a livello internazionale, bloccando un canale nel quale i prodotti del made in italy agroalimentare hanno un posizionamento medio-alto o alto e che assorbe percentuali rilevanti dei flussi complessivi di export.

In effetti, il settore agroalimentare – con alcune evidenti eccezioni come il florovivaismo e la pesca – è stato e continua a essere uno di quelli meno investiti dalla tempesta economica di queste settimane confermando ampiamente le sue caratteristiche di anticiclicità.

Già nelle poche settimane dall’inizio della crisi analizzate nel Rapporto lo scenario complessivo è mutato in maniera sostanziale attraverso, per esempio, la graduale chiusura dell’Horeca a livello internazionale, bloccando un canale nel quale i prodotti del made in italy agroalimentare hanno un posizionamento medio-alto o alto e che assorbe percentuali rilevanti dei flussi complessivi di export.

Le dinamiche di mercato che interessano trasversalmente tutte le filiere agroalimentari

Il fenomeno più rilevante è, come già anticipato, l’azzeramento del canale Horeca (ristorazione collettiva privata e pubblica), con l’esclusione delle mense ospedaliere e di poche altre eccezioni. A tale riguardo, la sostituzione della somministrazione diretta con le consegne a domicilio ha solo in minima parte compensato l’annullamento di questo canale cui, inoltre, è direttamente legata la rilevante domanda di cibo dei turisti stranieri, anch’essa azzerata.

Per quanto riguarda la distribuzione al dettaglio, si sottolinea la sostanziale e progressiva perdita di peso dei mercati rionali, molti dei quali chiusi in assenza di strutture fisse, e la chiusura dei centri commerciali, con la conseguente perdita di peso del canale iper, spesso prevalente in questi contesti.

Il fenomeno più rilevante è, come già anticipato, l’azzeramento del canale Horeca (ristorazione collettiva privata e pubblica), con l’esclusione delle mense ospedaliere e di poche altre eccezioni. A tale riguardo, la sostituzione della somministrazione diretta con le consegne a domicilio ha solo in minima parte compensato l’annullamento di questo canale cui, inoltre, è direttamente legata la rilevante domanda di cibo dei turisti stranieri, anch’essa azzerata.

Per quanto riguarda la distribuzione al dettaglio, si sottolinea la sostanziale e progressiva perdita di peso dei mercati rionali, molti dei quali chiusi in assenza di strutture fisse, e la chiusura dei centri commerciali, con la conseguente perdita di peso del canale iper, spesso prevalente in questi contesti.

Direttamente al problema precedente è connesso quello del reperimento di servizi e o pezzi di ricambio di macchinari, in grado di garantire la piena efficienza delle attività sia nelle aziende agricole sia nelle imprese di trasformazione.

Direttamente al problema precedente è connesso quello del reperimento di servizi e o pezzi di ricambio di macchinari, in grado di garantire la piena efficienza delle attività sia nelle aziende agricole sia nelle imprese di trasformazione.

I trend dei consumi finali

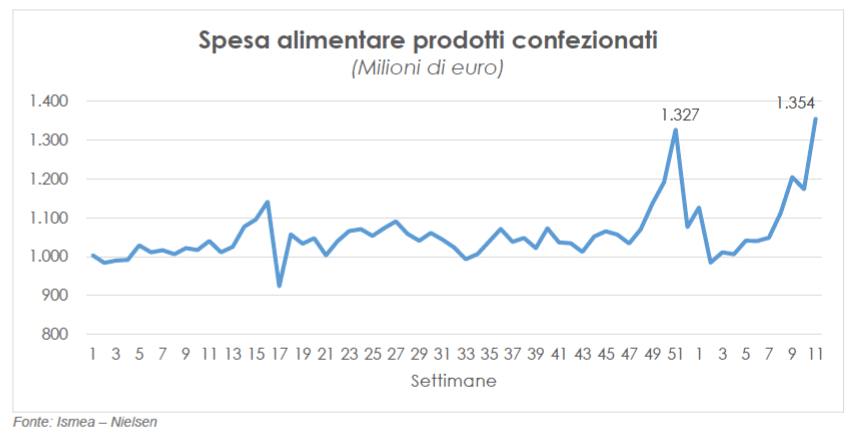

Sul fronte dei consumi finali, le passate settimane si sono rivelate estremamente dinamiche, non solo per lo scontato incremento degli acquisti ma anche per la mutevolezza dei comportamenti anche in un così breve periodo. L’esame puntuale di quattro settimane di atti d’acquisto rende comunque possibile individuare alcuni grandi trend che sono riassumibili come segue:

L’esame puntuale di quattro settimane di atti d’acquisto rende comunque possibile individuare alcuni grandi trend che sono riassumibili come segue:

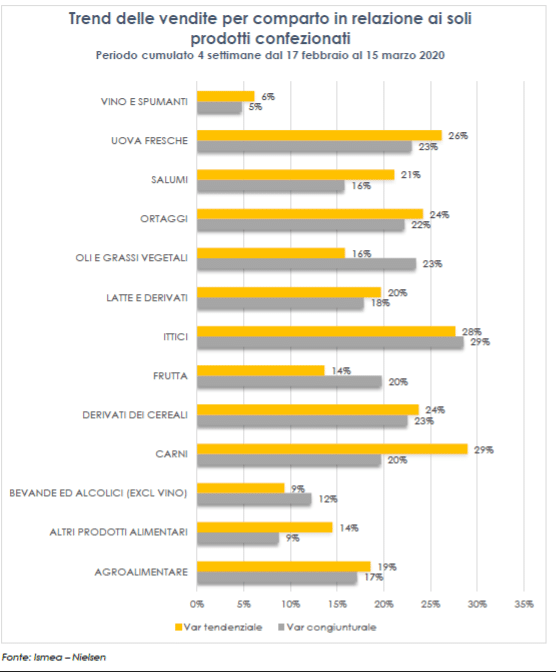

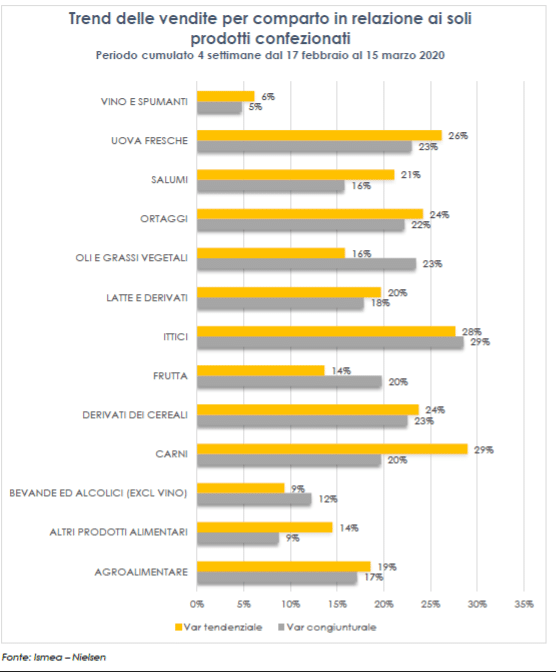

- Tendenza all’approvvigionamento di prodotti conservabili (pasta, riso, conserve di pesce, conserve di pomodoro, ecc.) per creare stock casalinghi e prepararsi a eventuali situazioni di futura scarsità.

- Forte orientamento a utilizzare la spesa on line la cui crescita esponenziale ha mandato in tilt il sistema delle consegne (+57% nella penultima settimana di febbraio, + 81% nell’ultima di febbraio +97% nella seconda settimana di marzo).

- Forte orientamento, nella fase iniziale della crisi, ai prodotti di quarta e quinta gamma (ortaggi e pizze pronte) con successivo affievolimento della tendenza;

- Incremento sotto media del segmento bevande (+9%), un comparto che negli ultimi anni aveva trainato la dinamica del Food&Beverage.

- Orientamento quasi esclusivo verso la GDO, con ricorso dove possibile anche ai negozi di vicinato (frutterie e macellerie) sia per muoversi il meno possibile sia perché talvolta ritenuti più sicuri di ambienti comunque molto frequentati come i super o ipermercati.

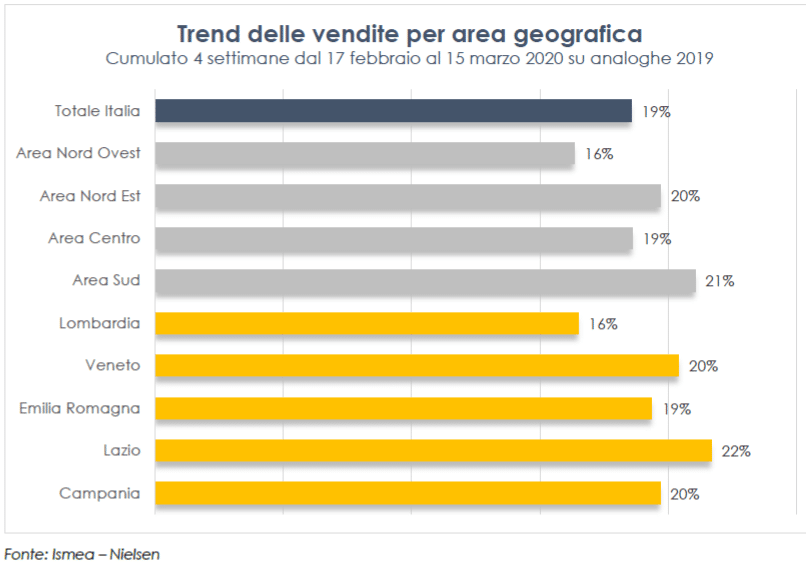

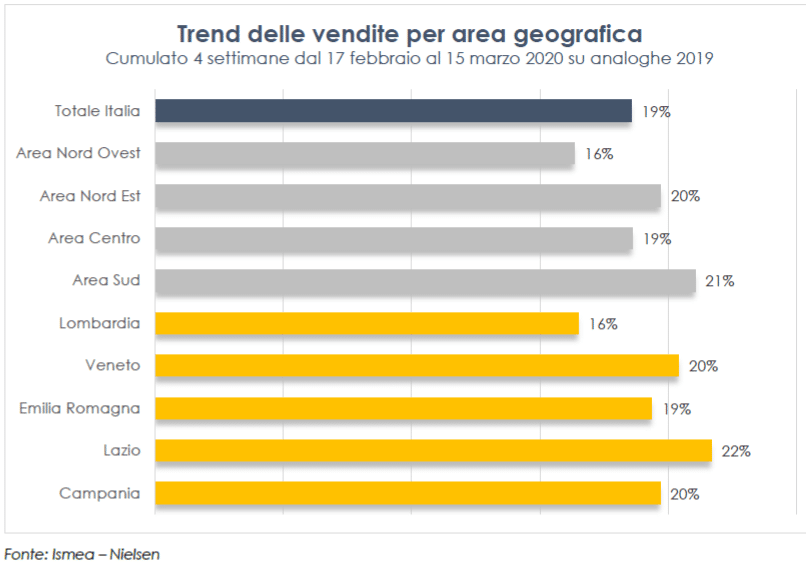

- Nel complesso delle 4 settimane, è il Sud Italia a registrare gli incrementi più alti su base tendenziale: +21% nel cumulato delle 4 settimane con punte del 39% nell’ultima settimana; seguono il Nord Est con una crescita del 20%, il Centro (+19 % con il +30% nell’ultima settimana) e il Nord Ovest (+16%).

- Incremento del valore medio di vendita, non ascrivibili a fenomeni diffusi di palese speculazione, quanto piuttosto all’azzeramento delle promozioni.

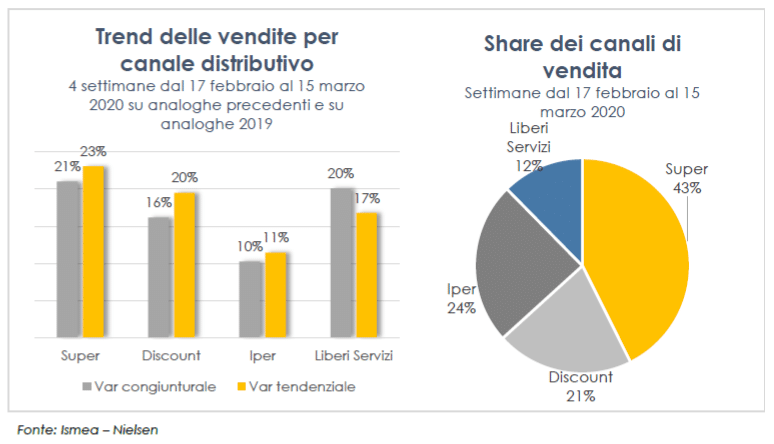

- A livello di format distributivi, l’aumento delle vendite maggiore si registra nei Supermercati (+23% nelle 4 settimane su base annua) dove sono avvenuti quasi la metà degli acquisti (43%) e nei Discount (+20%).

Compila il mio modulo online.